La déclaration d’échanges de services : qui est concerné ?

Si votre activité est la vente de formation ou d’e-book, la déclaration d’échange de services vous concerne sans doute.

Déclaration d’échange de services : qui est concerné ?

La déclaration d’échange de services (DES) concerne toutes les entreprises françaises réalisant un service à destination d’un autre pays de la CEE, quel que soit le montant de la transaction, si le client est assujetti à la TVA.

Dans un arrêt du 5 mars 2015, concernant un différend entre la France et la Commission et portant sur le taux de TVA applicable au livre numérique, la CJUE (La cour de Justice de l’Union Européenne) a été amenée à réaffirmer les critères définissant les services.

Idem pour le taux de TVA applicable aux « services fournis par voie électronique ». À ce titre, La CJUE a confirmé, qu’aux yeux de la réglementation européenne, et tout particulièrement des directives TVA, le livre numérique est considéré comme un service.

Les ventes d’e-book et les formations seront donc traités de la même manière, à savoir comme des services.

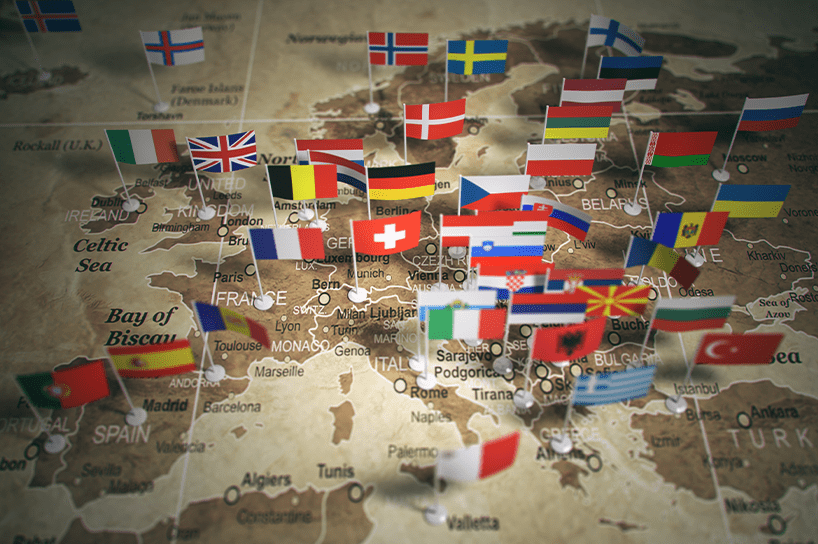

Tous les pays de l’Union Européenne ne pratiquant pas le même taux de TVA, cette déclaration permet aux douanes d’avoir des informations sur les transactions faites et d’assurer une taxation correcte de la TVA.

Quand il y a des services réalisés à destination d’entreprises domiciliées dans d’autres États de l’Union Européenne, les prestations sont facturées HT, l’acheteur étant chargé de reverser la TVA à l’administration fiscale de son pays.

Quelles activités sont dispensées de la déclaration d’échange de services pour ses prestations intracommunautaires ?

- Agences de voyages

- Prestations rattachées à un immeuble

- Prestations de transport de passagers

- Prestations d’organisation de manifestations culturelles, sportives, artistiques, éducatives, scientifiques, de divertissement ou similaires, ainsi que les foires et expositions

- Ventes à consommer sur place

- Location courte durée d’un véhicule

- Prestations automatiquement exonérées dans l’État membre du preneur.

Comment procéder à la déclaration d’échange de bien ?

Pour déclarer les données, les télédéclarants doivent se rendre sur le site de la douane pour les professionnels.

La Deadline est fixée à 10 jours après l’échéance de la TVA. Par exemple, si vous devez déclarer votre TVA le 21, la date limite de la DES sera le 31 du mois.

👉 Pensez à vous munir du numéro intracommunautaire des clients finaux.

Pour résumer, la déclaration d’échange de services est obligatoire dès lors qu’il y a des échanges de services à l’intérieur de l’Union Européenne.